课程背景

Curriculum background

2019年7月科创板试行注册制以来,上市发行条件包容性变得更强、上市程序运行效率变得更高,从而促使了全市场IPO 企业家数及募资金额大幅增长。2018-2021合计融资规模年均复合增速达到 75%,其中注册制试点带来的募资规模增量贡献达到 45%。券商IPO业务承销保荐收入也增长迅速。展望未来,待上证、深证主板开放注册制后,IPO 业务将迎来更广阔的市场,有望继续实现持续增长。

作为金融人的你,是否有个“投行梦”?曾经。可能这个梦想还遥不可及。时下,注册制或将IPO承揽的机会带到了你身边,那么,你是否做好了充分的准备来迎接机会了呢?

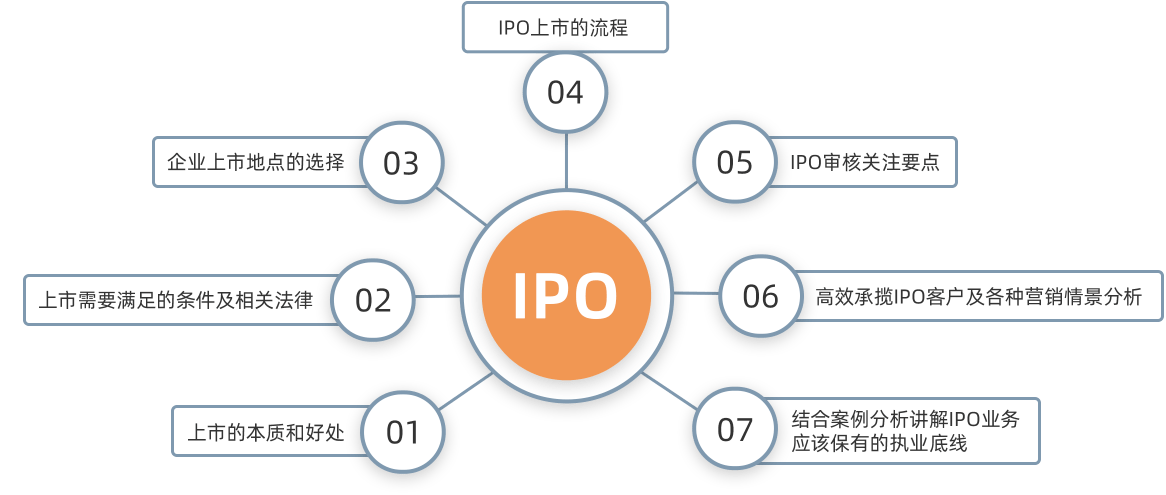

本系列课程由领带金融联合L老师共同打造,为学员细致讲解了业务承揽中的系列核心问题:哪些企业适合IPO?IPO业务具体该如何做?如何高效承揽IPO客户?针对各种营销场景,应该如何进行获客?IPO业务应该保有哪些执业底线?旨在帮助学员突破瓶颈,提升业务落地效率。

学金融,上领带

学金融,上领带